에이비온 공모주 청약

에이비온이 공모주 청약을 진행합니다. 코넥스 시장에서 코스닥 시장으로 이전 상장을 추진함이어서 일반 공모주 청약에 대한 참여와 조금 다른 투자자들의 시각과 태도가 아닐까 싶습니다.

그래서인지 수요예측 결과가 그다지 흡족하지 않았습니다. 투자설명서를 바탕으로 상장일까지의 일정과 내용을 살펴봅니다.

에이비온 기업 재무 사업 내용

에이비온은 2007년에 설립된 정밀항암신약 개발 기업이라고 합니다.

신약 개발 기업들은 개발 기간 뿐만 아니라 긴 임상기간으로 인해 수익성이 좋지 않은 편. 그래서 에이비온도 계속 손실만 기록 중입니다.

그런데 코스닥 시장 상장 연도인 2021년을 포함, 5개년 추정 손익 예상치에서는 2022년부터 바로 수익이 발생됨으로 전망함이 눈에 띕니다.

에이비온 공모 자금 사용처

에이비온은 이번 공모주 청약으로 유입된 자금을 주요 파이프라인인 ABN401, ABN101의 임상시험 및 개발에 주로 사용할 것이라고 밝힌 바 있습니다.

에이비온 공모주 청약 상장 일정 및 공모가

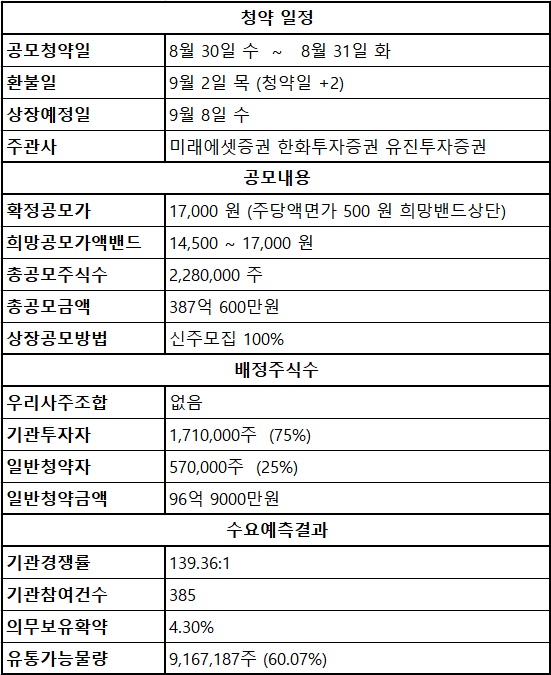

코넥스 시장에서 코스닥 시장으로 이전 상장하는 에이비온은 신주모집으로만 진행합니다. 주관사는 미래에셋증권 한화투자증권 유진투자증권이며 중복청약이 되지 않습니다.

에이비온 공모주의 공모가는 17000원으로 확정됨에 따라 총 공모주식수 228만 주에 해당하는 총공모금액은 약 388억 원에 달하게 됩니다.

우리사주조합 물량 없이 기관투자자와 일반투자자가 75%, 25%의 물량에 대해 청약하게 되며 일반 청약자에게 배정된 주식수는 57만 주입니다.

에이비온의 공모주 청약일은 8월 30일과 31일이며, 상장일은 오는 9월 8일 수요일입니다.

에이비온 공모주 수요예측 결과 및 의무보유확약

에이비온의 수요예측 결과는 한마디로 부정적으로 평가됩니다.

참여 기관수가 385곳밖에 되지 않고 경쟁률 또한 139.36:1에 그쳤기 때문입니다. 이에 반해 공모가는 희망밴드의 상단으로 확정된 점 또한 좋게 볼 수 없겠습니다.

수요예측에서 에이비온 공모주의 희망 공모가 밴드 상단인 17000원 이상을 제시한 기관은 총 256곳으로 총 참여기관수의 55.16% 수준이었고 밴드 하단인 14500원 이하를 제시한 기관이 50곳, 5.24% 정도 있었습니다.

에이비온의 최근 코넥스 시장 주가에서 2만 원 근처의 호가가 존재함이 밴드 상단으로 공모가를 확정하도록 뒷받침했을 것으로 여겨집니다.

한편 의무보유 확약 수치도 낮은 수준입니다. 의무보유확약을 신청한 기관 수는 22곳으로 참여 기관 가운데 5.7%였고 신청수량은 4.3% 정도였습니다.

에이비온 공모주 청약 조건 한도 및 주관사 수수료

에이비온 공모주 청약을 진행하는 주관사인 미래에셋증권 한화투자증권 유진투자증권 가운데 유진증권은 온라인 청약 시 청약수수료가 없습니다.

일반 등급일 경우, 미래에셋증권은 2000원, 한화투자증권은 1000원입니다.

에이비온 공모주 청약 물량은 미래에셋증권이 가장 많아 353400주이며 청약한도는 17500주입니다.

한화투자증권의 청약 물량은 165300주이며 청약한도가 16000주, 유진투자증권의 경우 청약 물량이 51300주밖에 되지 않으며 청약한도도 5000주입니다.

균등 배정으로 청약에 참여할 경우 필요한 10주의 최소 청약 증거금은 85000원입니다.

균등배정 물량은 미래에셋증권 176700주, 한화투자증권 82650주, 유진투자증권 25650주이므로 청약수수료와 참여건수를 감안해 청약을 신청함이 필요합니다.

에이비온 공모주 상장 후 유통 가능 물량 및 금액

에이비온 공모주는 환매청구권이 부여돼 있지 않음을 숙지해야 합니다.

에이비온의 상장 후 유통 가능 주식수는 총 발행 예정 주식수의 60.97%이며 916만 7187주나 됩니다.

또한 상장일부터 유통 가능한 물량에서 기존주주의 물량이 무려 2/3 이상을 차지, 688만 7167주로 공모가로 환산하면 약 1170억 원을 넘습니다.

공모주까지 합하면 유통가능 물량의 총금액은 약 1558억 원을 상회, 한마디로 물량 부담이 엄청납니다.

에이비온 공모주 청약을 바라보며

코넥스 시장에서 코스닥 시장으로 이전 상장하는 공모주 청약은 개인적으로 좀 부담스러워하는 시각입니다.

기관의 호응도를 읽을 수 있는 수요예측 결과가 신규 상장 공모주들에 비해 좋지 않은 편이었고 기존주주들의 물량 부담으로 상장 후 주가 탄력성을 예상하기 힘들다는 이유가 하나였습니다.

그래도 최근 이전 상장 종목들인 에브리봇, 라온테크, 엠로의 경우를 봐도 에이비온만큼의 참여건수와 경쟁률의 수요예측 결과는 아니었습니다.

경쟁률만 보면, 이 세 기업의 수치는 각각 576.7:1, 1526.2:1, 685.6:1이었습니다. 이에 반해 에이비온은 200:1도 되지 않아 기관들의 낮은 호응도를 읽을 수 있었습니다.

이는 무엇보다 상장 후 유통가능 물량이 너무 많다는 부담감 때문이 아닌지 생각해 봅니다.

'공모주' 카테고리의 다른 글

| 9월 10월 공모주 청약 및 상장 일정 (1) | 2021.09.03 |

|---|---|

| IBKS 제16호 스팩 상장일 (0) | 2021.09.02 |

| 일진하이솔루스 공모주 상장 주가 따상은 얼마 (0) | 2021.08.31 |

| 와이엠텍 공모주 청약 일정 수요예측 굿 결과 (0) | 2021.08.31 |

| 9월 1주 공모주 일정 캘린더 (0) | 2021.08.29 |

| 디앤디플랫폼리츠 공모주 상장일 청약 내용 정리 (0) | 2021.08.26 |

| 일진하이솔루스 공모주 청약 주관사 선택은 (0) | 2021.08.25 |

| 바이젠셀 공모주 상장 시장 주목 받을까 (0) | 2021.08.24 |

댓글